Weizen: Der Getreidemarkt ist voll mit Ware. Das ist bekannt. Umso wichtiger ist es, die kurzen Zeiträume, in denen ein paar Euro mehr drin sind, mitzubekommen und zum Verkauf zu nutzen. Oder Instrumente nutzen, die gute Preise sicherstellen.

Alle Getreidemarktmeldungen,die es gut mit den Landwirten meinen, haben derzeit eines gemeinsam: Sie nennen die leisesten Anzeichen irgendeiner Verbesserung. Hier ein Kleiner ,,Ausschlag´´ oder eine ,,Prämie“, dort eine winzige Möglichkeit zum ,,Geldverdienen“. Es geht um wenige Euro je Tonne und nicht je Doppelzentner, es sind die ganz kleinen Brötchen, die momentan gebacken werden. Aber es hilft nichts, wir sind gefangen in der Riesenmenge an Getreide der letzten vier Ernten. Die Ackerbauern rings um den Globus kommen mit den Anbaubedingungen offenbar sehr gut zurecht und es scheint auch das Kapital für die Betriebsmittel nicht zu fehlen. Russland kommt 25 fahre nach Ende der Sowjetunion richtig in Fahrt und übernimmt den Welthandel nicht nur in einzelnen Jahren, sondern offenbar über längere Zeiträume hinweg. Zwar wächst die Weltbevölkerung und mit für der Verbrauch, doch die Produktion bleibt keineswegs dahinter zurück.

In dieser Situation gilt es, sich zu besinnen, wo die Stärken und Schwächen liegen. Der deutsche Ackerbau schafft Hektarerträge wie nirgendwo sonst und er kann in den meisten Jahren ganz hervorragende Weizenqualitäten ernten. Das ist eine Stärke. Sie sollten wir unbedingt erhalten. Es gilt auch unter dem Regime einer neuen Düngeverordnung, die Qualitätsweizenproduktion zu erhalten. Qualität wird in Zukunft den Unterschied an den Weltmärkten machen und immer wieder Chancen bieten. Eine Schwäche könnte darin liegen, dass viele Landwirte mit den modernen Vermarktungs-Instrumenten zu wenig vertraut sind. Eine Niedrig preisphase wie jetzt sollte auch da für dienen, sich darin weiterzubilden. Denn das Geschäft des Ackerbauern ist nicht nur, viele gute Ackerfrüchte zu ernten, er muss sie auch gut verkaufen können. Hoffentlich bald wie der in Zeiten, wo mehr als ein paar dürre Euro drin sind.

Es gibt sie immer wieder: ,,gute“ Preise. Aber nicht immer und nicht für jeden. Und nicht jeder gute Preis ist für jeden ein guter Preis. Was womöglich etwas verwirrend klingt, lässt sich durchaus ent wirren und erklären. Stefanie Strebei hat das beim KWS-Ackerbauforum im mittelfränkischen Herrieden für die rund 150 Teilnehmer getan.

Strebel stammt selbst von einem landwirtschaftlichen Betrieb in Mittelfranken, hat aber nach dem Studium in Triesdorf gemeinsam mit einem Kompagnon die KS Agrar GmbH gegründet. Als Brokerin sind die Warenterminbörsen und der weltweite Agrarhandel ihr Geschäftsfeld. Wer die Getreidemärkte durchleuchten will, kommt, so sagt sie, nicht um den globalen Blick herum.

Die Meinungsführerschaft rund um Angebot und Nachfrage hat derzeit das US-Landwirtschaftsministerium, kurz USDA‘ inne. Zwar versucht die EU mit ihrem Prognosedienst MARS ein eigenes System zu installieren, doch noch hält der internationale Handel dann ,,die Luft an“, wenn das USDA seinen Bericht veröffentlicht. Das ist immer Mitte jeden Monats der Fall.

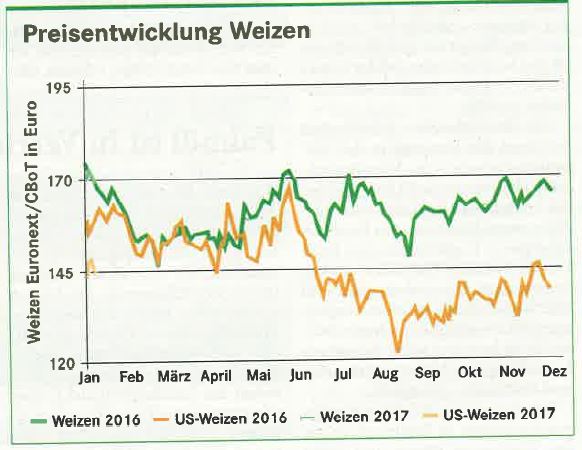

Was derzeit den europäischen Weizenpreis stützt, ist aber eine Sache, die in keiner Mengenschätzung zu finden ist der schwache Euro. Bis Mitte 2016 lagen die US-Getreidepreise und die europäischen Preise fast deckungsgleich übereinander (siehe Grafik). Doch dann gab der Euro nach und verschaffte dem europäischen Weizen bei den internationalen Geschäften, die in US-Dollar abgerechnet werden, einen Vorteil. Seitdem klafft zwischen den europäischen Börsenpreisen und den Preisen an der Chicagoer CBoT eine Lücke von 25 bis 35 €/t.

Was genau ist der gute Preis?

Doch in diesem Vermarktungsjahr werden die Preise keinesfalls noch in den Himmel wachsen. Es gibt schlicht und einfach zu viel Getreide und es kommt andauernd neue Ware hinzu. Australien hat gerade eine her vorragende Ernte eingebracht, die Südamerikaner haben gerade angefangen, Getreide zu dreschen.

International fallen die in Europa fehlenden rund 15 Mio. t (zu einem üblichen Jahr) kaum ins Gewicht. Es gibt übrigens auch in Europa der zeit Gewinner: Es ist Rumänien. Die dortigen Händler verschiffen die gute Weizenernte der rumänischen Bauern über das Schwarze Meer und konnten bis jetzt schon mehr Weizen exportieren als im gesamten letzten Wirtschaftsjahr. Das ist auch einer der Gründe, warum das Exportziel der EU, wie Strebei sagte, heuer „locker erreicht wird“. Sie erinnerte an die“Kernkompetenz“ des deutschen und vor allem auch bayerischen Ackerbaus: der Qualitätsweizen, der auch auf den Exportmärkten immer geschätzt sei. In diesem Zug übte sie Kritik an der bevorstehenden Dünge verordnung und an der Debatte, die bislang dazu geführt wurde.

Der Blick auf die Preiskurve des Weizens (siehe Grafik) im vergan genen Jahr zeigt Spitzen und Täler. Deutlich ist im Nachhinein abzulesen, wann günstige(re) Verkaufs momente gewesen wären. Doch was heißt günstig, wann ist ein Preis ein guter Preis für einen Ackerbauern? Dafür gibt es laut Stefanie Strebel eigentlich nur eine Möglichkeit, die Antwort zu finden: Man muss seine Kosten kennen.

Der Ackerbauer muss wissen, wieviel der Doppelzentner Weizen ihn selbst gekostet hat. Dazu kommt er nicht umhin, seine Vollkosten zu kalkulieren. Das Ziel sollte dann sein, die Vollkosten (ohne dass die EU Flächenprämie abgezogen ist) über den Weizenpreis erstattet zu bekommen. Die Flächenprämie wäre in diesem Fall der Unternehmensgewinn. Wird die Flächenprämie in der Vollkostenkalkulation bereits berücksichtigt und sind selbst dann die Kosten nicht zu decken, bleibt die Arbeit des Betriebsleiters ohne Lohn.

Mit Strategie das Vermarkten angehen

Diese Rechnung wird derzeit viele ernüchtern, doch sie ist nicht zu ersetzen, wenn der Blick in die Zukunft gerichtet werden soll. Nur mit dem Wissen über die eigenen Kosten können die Instrumente genutzt werden, mit denen die Chancen auf den Zukunftsmärkten aufgedeckt werden können. Denn eines ist klar: Eine Marktbetrachtung wie oben an gestellt hilft nur für einen begrenzten Zeitraum von vielleicht zwei Wochen, um den Marktverlauf erahnen zu können. Doch landwirtschaftliche Unternehmer haben noch mehr Möglichkeiten, um strategisch zu vermarkten, wie dies Stefanie Strebel nennt. Zum einen ist dies

- der klassische Vertragsanbau zu vorher vereinbarten Festpreisen,

- Prämienkontrakte aufMatif-Basis,

- die Preisabsicherung rein an der Matifund ·

- Mindestpreismodelle auf Options basis

Bei einem Prämienkontrakt vereinbart der Ackerbauer mit seinem Landhändler eine Prämie, etwa Matifpreis minus 15 €. Zu einem späteren Zeitpunkt fixiert der Landwirt den hoffentlich dann günstigen Matifkurs. Damit ist der Wert der Ware festgelegt. Nach der Ernte liefert der Landwirt die Ware bei seinem Erfasser ab. Die Vorteile für den Landwirt sind, dass er zum einen an den Warenterminbörsen mitmacht, zugleich hat er einen transparenten Preis mit dem sich kalkulieren lässt. Es bleibt das Risiko der physischen Erfüllung und es gibt solche Prämienkontrakte nicht bei allen Kulturen.

Beim Handel an den Warenterminbörsen kauft der Landwirt Futures, wenn er einen guten Preis wittert. Fällt bis zum Verkaufszeitpunkt seiner Ware der Preis am Kassamarkt, kann er mit dem zeitgleichen Verkauf der Futures die Differenz ausgleichen. Steigt der Preis am Kassamarkt, ziehen zwar die Futures den Erlös nach unten, der Landwirt erhält aber insgesamt jenen Preis, der ihm beim Kauf der Futures schon einmal als ausreichend erschien. Hier ist offensichtlich, wie wichtig es ist, seine Kosten zu kennen, um einen gewinnbringenden Preis erkennen zu können. Beim Handeln an Warenterminbörsen entsteht das Risiko, während der Laufzeit Geld ,,nachschießen” zu müssen. Das kann Liquiditätsprobleme schaffen.

Mindestpreismodelle, sogenannte Optionen, sind Prämienkontrakte mit einer Absicherung gegen Kursverluste und dem Versprechen, bei Kursanstiegen beteiligt zu sein. Die Absicherung, mit seinen Preisen nicht unter einen bestimmten Wert zu fallen, kostet allerdings eine Art von Versicherungsprämie (etwa in Höhe von 10 €/t auf den aktuellen Börsenkurs). Beim Landhandel gibt es bereits solche Mindestpreismodelle, etwa die Landes-Angebote der BayWa. Es gibt aber auch die Möglichkeit, direkt an den Warenterminbörsen solche Optionsgeschäfte zu tätigen. Der Blick auf die Kursverläufe der Warenterminbörsen, bei uns in erster Linie die Matif/Euronext in Paris, helfen aber auch die kommenden Preise einzuschätzen. Derzeit kostet der Dezemberweizen an der Matif um 155 Euro/t. Das ist, vor allem wenn die Abzüge für den Verkauf vor Ort berücksichtigt sind, wenig berauschend. Kaum ein bayerischer Ackerbauer wird damit seine Kosten voll decken können. Doch es gibt immer wieder kurze Momente, wo die Preise nach oben gehen. Diese lassen sich über die oben genannten Modelle sozusagen mitnehmen. Zumindest Teilmengen können so abgesichert werden. Zum Beispiel hat der letzte USDA-Bericht eine historisch niedrige Weizenfläche in den USA genannt, worauf die Börsenkurse nach oben gingen. ,,Das sind die Momente, um ans Vermarkten zu denken“, sagte dazu Stefanie Strebel. Allerdings wiederum natürlich nur dann, wenn dieser Preis auch die eigenen Kosten decken kann. Das ist dann ein guter Preis. Allerdings nicht für den Nachbarn, nämlich dann, wenn dieser höhere variable Kosten in seiner Rechnung stehen hat (Wolfgang Piller).

Niedrigwasser behindert Transporte

Getreide: Seitwärtsbewegung in Paris und leichter Kursanstieg in Chicago

Der Getreide- und Dünger- transport auf den deutschen Binnengewässern steht durch das Niedrigwasser auf vielen Flüssen vor einer großen Herausforderung. Elbe, Donau, Main und Rhein melden sehr niedrige Pegelstände. Binnenfrachtschiffe können nur noch einen Teil des zulässigen Ladegewichts aufnehmen. Dies verteuert die Frachtraten. Frachtraum ist derzeit knapp und teuer.

Zusätzlich erschwert der Eisgang den Schiffsverkehr. So behindert das Eis die Schiffe in weiten Teilen auf Elbe und Oder, Main-Donau-Kanal, Main und Donau oder macht sie sogar vollends unbefahrbar. Auch in Serbien, Bulgarien und Rumänien ist der Schiffsverkehr auf der Donau durch die Regierungsbehörden verboten worden. Die eingeschränkte Schiffbarkeit verteuert die Versorgung der Verbrauchsregionen in Westdeutschland. Der Wechsel auf Lkw-Frachten bei frachtfernen Regionen wird häufig zu teuer. Damit werden Ersatzlieferungen z. T. aus frachtnahen Regionen notwendig. Durch den starken Frost in der Schwarzmeerregion wird über logistische Probleme in den dortigen Häfen spekuliert. Durch Stürme ist es bereits Anfang Januar zur Schließung von Häfen in Bulgarien und Rumänien gekommen.

Dies könnte zur Erfüllung von Exportkontralcten zu Ersatzlieferungen aus Westeuropa führen und damit zu Preissteigerungen in Deutschland und Frankreich. Aktuell sind die Temperaturen in der Schwarzmeerregion mit 0 bis -50C allerdings sehr mild. Auch die Wintersaaten sind vielerorts in Osteuropa vom Schnee geschützt.

Zuschläge gibt es nur einige Stunden lang

In Paris bewegte sich der Kurs für den Märzweizen zu Jahresbeginn zwischen 168 und 171 €/t seit warts. Logistische Probleme fuhren zu kurzfristigen Preiszuschlagen bei Händlern und Verarbeitern, die Versorgungsengpass haben. Diese Zuschläge liegen regional bei 2 – 4 €/t und gelten häufig nur fur wenige Stunden. Nur Händler, die noch zwingend einen Ergänzungsbedarf haben, bieten höhere Preise an. In dieser Situation gilt es: ,,Das Ja-Sagen nicht zu vergessen!“ Marktstützend wird sich auch die Anhebung der EU-Exporterwartung im USDA-Januarbericht um 500.000 t auf 25,5 Mio. t auswirken. Die Vorräte in der EU-28 sollen laut USDA in diesem Jahr um 4 Mio. t auf das niedrige Niveau von 2013/14 in Höhe von 10 Mio. t fallen. Besonders in Westeuropa werden die Vorräte sinken.

Sehr wenig Weizen in den USA ausgesät

Der letzte USDA-Bericht hat die US-Weizenvorrate zum 31. Mai um eine Mio. t auf 32 Mio. t erhöht. Dies entspricht ca. 50 % der letztjahrigen US-Ernte. Trotz dieser sehr komfortablen Marktversorgung sind die Kurse in Chicago nach dem Kurs tief Anfang Dezember um 20 $/t auf 156 $/t (146 €/t) gestiegen. Der US Weizen erholt sich vom Kurstief des letzten Jahres.

Aufgrund der weltweit sehr guten Versorgungslage und der hohen US Vorrate ist die Entwicklung schwer verstandlich, da ein Anstieg der US Preise die Wettbewerbsfähigkeit am Weltmarkt stark einschränkt. Beflügelt wurde der US-Markt durch die Veröffentlichung der Aussaatfläche für Winterweizen. Sie soll gegenüber dem Vorjahr um 1,3 Mio. ha (10 %) gesunken sein. Dies ware die niedrigste Aussaatfläche seit 1909. Sie soll gegenüber dem Vorjahr um 1,3 Mio. ha (10 %) gesunken sein. Dies ware die niedrigste Aussaatfläche seit 1909.

FolgendeSchlussfolgerungen für die Vermarktung ergeben sich: Zu Beginn der zweiten Hälfte der Vermarktungssaison zeigen sich positive Signale für die kommenden Monate. Die Versorgungslage am Weltmarkt lässt zwar keine großen Preissprünge erwarten, allerdings ist die Versorgung vor Ort eine Frage der regionalen Vorräte und der Logistik. Gewinner können Anbieter frachtnaher Ware sein. Landwirte sollten Marktphasen mit kurzfristigen Preissteigerungen für die Vermarktung von Teilmengen nutzen. Darüber hinaus lassen die zunehmenden Preisprämien für Qualitätsweizen am Weltmarkt bei einem knappen weltweiten Angebot von Spitzenqualitäten erwarten, dass die Nachfrage nach A- und E-Qualitäten aus Deutschland weiter zunehmen wird. Dies könnte bis in die

Überschussregionen Süd- und Südostdeutschlands ausstrahlen (Prof. Dr. Reimer Mohr).

Palmöl ist in Verruf- offenbar nicht zu Unrecht

Palmöl kommt aus klassischer Plantagenwirtschaft, für die tropischer Regenwald weichen musste. Das ist der Hauptgrund für den zweifelhaften Ruf dieses weltweit wichtigsten PflanzenöIs. ,,Ökologisch hochsensible Gebiete mit hoher Biodiversität weichen Ölplantagen, die alles andere als nachhaltig sind“ -diese Einschätzung machte der Präsident der Landwirtschaftskammer Oberösterreichs Franz Reisecker öffentlich und warb zugleich für den heimischen Rohstoff Raps.

Die Lebensmittelindustrie verwendet Palmöl gerne, weil es leicht zu verarbeiten ist und kostengünstig hergestellt werden kann. Aus ernährungswissenschaftlicher Sicht gehört das Palmfett mit rund 50 % gesättigten Fettsäuren aber nicht zu den empfehlenswerten Fetten. Rapsöl ist sehr viel ausgewogener. Seit 2014 müssen laut EU-Verordnung auch Pflanzenfette bei Lebensmitteln detaillierter ausgewiesen werden. Für den Konsumenten ist ersichtlich, ob es sich um PalmöI, Sojaöl oder Kokosfett handelt. Palmöl wird auch in der Kosmetik, in Waschmitteln, für Kerzen und in der B-iodieselerzeugung eingesetzt.

Die Ölpalme ist eine typische tropische Pflanze. 85% aller Plantagen stehen in Indonesien und Malaysia. Beide Länder haben in den letzten Jahren die Produktion massiv ausgeweitet und gedenken, dies weiterhin zu tun. Palmöl ist das meistverwendete Pflanzenöl – der aktuelle Verbrauch weltweit beträgt 65 Mio. t pro Jahr. In den letzten zehn Jahren wurde die Produktion um 50% ausgeweitet. Auch in der EU wird sehr viel Palmöl verbraucht. Zuletzt war Palmöl mit 7,2 Mio. t das zweitmeist konsumierte pflanzliche Öl in der EU. Lediglich Rapsöl liegt mit 9,5 Mio. t Verbrauch vor Palmöl.

Nachhaltigkeit fehlt

Die Diskussionen um Palmöl – vor allem die ökologischen und sozialen Probleme rund um die Palmölerzeugung sind nicht neu. Einige Ziele des WWF-Nachhaltigkeitszertifikats RSPO werden bis dato nicht annähernd realisiert:

- Einhaltung von Gesetzen – rechtmäßige Nutzung von Anbauflächen.

- Bekenntnis zu langfristiger wirtschaftlicher Tragfähigkeit.

- Anwendung angemessener, bewährter und vorbildlicher Methoden durch anbauende Betriebe und Mühlen, zum Beispiel langfristige Wahrung der Bodenfruchtbarkeit und Erosionsvermeidung.

- Verantwortung gegenüber der Umwelt und Wahrung der natürlichen Ressourcen und der Biodiversität.

- Verantwortliche Berücksichtigung der Angestellten und betroffener Individuen und Gemeinden