Bis 2006 sorgten Intervention und Protektionismus der EU für eine relative Ausgeglichenheit am hiesigen Getreidemarkt. Dies hat sich grundlegend geändert, die Preise schwanken teilweise extrem. Warenterminmärkte bieten für Landwirte neben Informationen auch Möglichkeiten, die Schwankungen auszugleichen.

Die Einflüsse des Weltmarktes schlagen immer stärker auf den europäischen und deutschen Getreidemarkt durch. Die Preise schwanken stärker als früher. Die beiden vergangenen Jahre machten dies nur zu deutlich. Stürmten 2007 die Preise für Getreide noch von einem Hoch zum nächsten, kam 2008 die Ernüchterung. Die moderate Ernte 2007 und der Anstieg der Nachfrage führten zu einer weltweiten Verknappung des Angebots und zu niedrigen Endbeständen. Im Jahre 2008 drehte sich das Blatt. Eine Rekordernte in großen Teilen der Welt hinterlässt ein üppiges Angebot und wieder steigende Getreidebestände. Die enormen Preisausschläge an den Agrarmärkten oder wie es auch heißt, die hohe Volatilität der Getreidepreise – stellt die Landwirtschaft vor neue Herausforderungen. Als eine Möglichkeit, die Preisschwankungen abzufedern, sind Warenterminbörsen wieder stärker im Gespräch. Landwirte halten sich jedoch – auch wegen der spekulativen Einflüsse auf die Börsen – hier oft noch sehr zurück. Deshalb soll gezeigt werden, dass Warenterminmärkte nicht trotz, sondern

gerade wegen der Spekulanten für Landwirte interessant sind.

Terminmärkte unterliegen vielfältigen Einflüssen

Die enormen Preissprünge an den Warenterminbörsen für Agrarrohstoffe sind zum Teil auch auf den Einfluss der Spekulanten zurückzuführen. Gerade im Zuge der Banken- und Finanzkrise wurde den Agrarbörsen massenhaft Liquidität entzogen und die Abwärtsbewegung zusätzlich angeheizt. Einzelne institutionelle Anleger spekulieren längst mit Volumen an den Terminmärkten die, wie beim Mais, der jährlichen Importmenge der EU entsprechen. Dieser Sachverhalt bringt aber auch einen entscheidenden Vorteil mit sich. Der Terminmarkt wird liquide. Das heißt, erst das Aufeinandertreffen möglichst vieler Marktteilnehmer mit unterschiedlichen Interessen sorgt für

einen reibungslosen Handelsablauf an der Warenterminbörse. Die Spekulanten bringen die Terminmärkte erst richtig zum laufen und sorgen dafür, dass jederzeit die Möglichkeit besteht einen Gegenüber zu finden, der die Gegenposition einnimmt. Der steigende Anteil an Bioenergie verzahnt die Terminmärkte immer stärker mit den gesamtwirtschaftlichen Entwicklungen und den Kapitalmärkten. Durch die Produktion von Biodiesel und Bioethanol aus Mais oder Raps sind die Marktpreise wesentlich stärker an die Entwicklung der Rohölpreise gekoppelt. Dass die Nachfrage nach Bioenergie die alleinige Schuld am Preisanstieg bei Lebensmitteln trägt, ist allerdings genauso falsch, wie die Behauptung: Allein die Spekulanten sind für die mitunter enormen Schwankungen an den Terminmärkten verantwortlich.

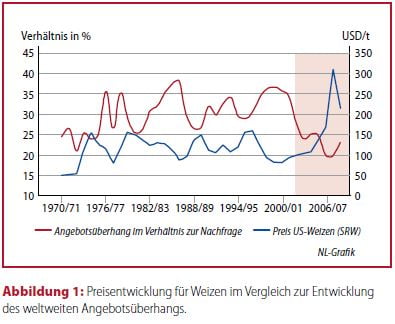

Dennoch führte die Summe dieser Einflüsse zu einer Überhitzung der Preise im Jahre 2007. Abbildung 1 zeigt deutlich, wie sich in den letzten

beiden Jahren die Preise für Weizen stark nach oben bewegten und sich zeitweise von der weltweiten Angebot und Nachfragesituation

abkoppelten. Wesentlich bedeutender für die Preisentwicklung der letzten Jahre ist jedoch die Verschiebung der globalen Versorgungslage. Die weltweite Weizenernte 2008 war mit 680 Mio. Tonnen eine der größten Ernten überhaupt. Bei einer vergleichsweise konstanten Nachfrage baute sich dadurch ein enormer Druck auf die Märkte auf. Die Situation von 2007 kehrte sich ins Gegenteil.

Märkte sind eng verknüpft

Handel und Verarbeiter richten ihre Einkaufspreise schon lange an den Terminbörsen aus. Die Kursentwicklungen dort bilden die Grundlage

und sind Orientierung für den lokalen Kassamarkt. Allerdings kann man die Preise nicht 1 : 1 übernehmen. Der Ortskassapreis lässt sich über jeweils regional unterschiedliche Auf- und Abschläge – man bezeichnet diese als Basis – bestimmen. Diese Basis ist definiert als die Differenz zwischen Preis am Kassamarkt und dem korrespondierenden Futurekurs (Kurs des Terminkontraktes): Basis = Ortskassapreis minus Futurepreis Anhand des Weizenkontraktes lassen sich über die Basis zudem die Preise für die unterschiedlichen Qualitätsstufen während einer Erntesaison (A- , B-, E- und Futterweizen) ermitteln. Ein Beispiel von der wichtigsten europäischen Warenterminbörse, der EURONEXT

(ehemals MATIF ), an der Agrarfutures auf Mahlweizen, Raps und Körnermais gehandelt werden, soll die verdeutlichen: Beträgt der Abgabepreis für 11,5er B-W eizen frei Lager des Landhändlers 125 €/t und die EURONEXT notiert für den vordersten Termin mit 135 €/t, würde die lokale Basis minus 10 € betragen. Diese Basis ist aber nicht fix. Regionale Einflüsse lassen sie variieren. Beispielsweise schwankte die Basis für B-Weizen franko Hamburg im Jahre 2007 um rund 20 € je Tonne.

Die Abbildung 2 verdeutlicht diesen Zusammenhang Während die Preise für Mahlweizen an der EUR ONEXT und auf dem Kassamarkt in den letzten vier Jahren zwischen 110 €/t und 270 €/t schwankten, bewegte sich die Basis zwischen –10 € und +10 €. In den eng verknüpften Warentermin und Kassamärkten ist also eine Parallelentwicklung der Preise nicht zu jedem Zeitpunkt gegeben. Folglich bleibt auch bei der Preisabsicherung ein Restrisiko bestehen das Basisrisiko.

Warum schwankt die Basis?

Das bei einem Absicherungsgeschäft (Hedge) verbleibende Risiko besteht in der Praxis darin, dass eine negative Entwicklung des Weizenpreises nicht vollständig durch den Terminmarkt abgefangen wird. Es kann sich aber auch die Chance bieten, dass der Preisverfall am physischen Markt durch stärker fallende Börsenpreise überkompensiert wird. Das ist so, weil Terminmarkt und physischer Markt nicht immer den gleichen Einflüssen ausgesetzt sind. Beispielsweise können eine lokal verregnete Ernte und daraus resultierende Qualitätsverluste am regionalen Markt zu Preissteigerungen führen. Der Terminmarkt wird sich davon unbeeindruckt zeigen, sodass die regionale Basis steigt. Andererseits können aber auch die Börsenkurse – etwa angesichts einer pessimistischen Ernteschätzung durch das amerikanische Landwirtschaftministerium relativ schnell und stark ansteigen. Der physische Markt setzt dies möglicherweise nicht direkt um und reagiert erst verzögert. Die Basis würde also fallen. Im Gegensatz zum Kassamarkt werden an den Terminbörsen also überwiegend Erwartungen

bezüglich der künftigen Angebots- und Nachfragesituation gehandelt. Am Kassamarkt geht es dagegen um regionale Angebots- und

Nachfragekomponenten. Über die Laufzeit eines Terminkontraktes sind die Abweichungen zwischen Terminmarkt und Kassamarkt normal. Sie werden über die Basis abgefedert. Ein Unsicherheitsfaktor sind die Schwankungen der Basis. Trotzdem kann man in aller Regel Preissicherungen über den Terminmarkt als effizient bezeichnen. Denn das Basisrisiko ist wesentlich kleiner als das Preisänderungsrisiko

der ungesicherten Weizenposition.

Risikomanagement-Instrument

Die Terminmärkte besitzen für den physischen Markt eine gewisse Vorreiterrolle, sie reagieren schneller auf neue Markteinflüsse. Der Terminmarkt dient somit als recht effizienter Indikator für die weitere Entwicklung der lokalen Kassamärkte. Handel und Verarbeiter nutzen die EURONEXT schon heute als Ausgangspunkt für die Preisfindung am physischen Markt für Getreide und Ölsaaten. Die RMX (jetzt EUCOMEX ) in Hannover spiegelt zwar den deutschen Markt wesentlich besser wieder, hat aber gerade beim Weizen kaum eine Bedeutung. An dieser Börse sind im Getreidebereich einfach zu wenige Marktakteure aktiv. Eine genaue Marktbeobachtung wird für die Vermarktung der Ernte in Zukunft ebenso wichtig sein, wie die Produktion selbst. Die Warenterminmärkte bieten dafür einen guten Ansatz. Im Gegensatz zu den regionalen Kassamärkten geben sie jederzeit die Stimmungen und Erwartungen der Marktteilnehmer wieder. Zunehmend werden aber auch die Absicherungsmöglichkeiten an den Warenterminmärkten an Aktualität gewinnen. Nicht umsonst gelten in den USA Landwirte, die ihre Erzeugerpreise nicht über den Terminmarkt absichern, als Spekulanten. Aktives Risikomanagement gehört bei den meisten US- Landwirten zum Tagesgeschäft. Hierzulande haben erst wenige Landwirte die Bedeutung der Warenterminbörsen für das betriebliche Risikomanagement erkannt.

Fazit: Die weltweite Versorgungslage, staatliche Markteingriffe wie auch Spekulanten und Bioenergie beeinflussen auch künftig die Entwicklungen an den internationalen Agrarmärken. Nicht nur an den Getreidemärkten werden Berg und Talfahrten der Preise eher Normalität. Landwirte sollten deshalb Warenterminmärkte stärker für ihr Risikomanagement nutzen. Sie sind zum einen recht effiziente Indikatoren für die Preisentwicklung an den lokalen Kassamärkten. Zum anderen bieten sie die Möglichkeit Preisschwankungen abzufedern. Das verbleibende Basisrisiko ist wesentlich kleiner als das Preisänderungsrisiko.