Die Rapssaat im Spannungsfeld der internationalen Märkte

Während die Ölsaaten und ihre Produkte Anfang 2008 noch historische Höchststände er- reicht haben, brachen die Prei- se in der Ernte 2008 förmlich in sich zusammen. Mittlerwei- le haben sich die Agrarmärk- te und auch der Raps wieder et- was stabilisiert. Die Frage lautet nun: Wie geht der Weg im Wirtschaftsjahr 2009/10 weiter?

Ausweitung der Produktion

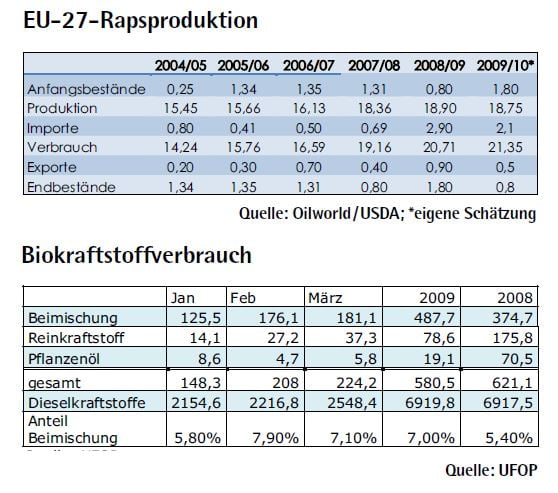

Betrachtet man die Saison 2008 / 09, so fällt schnell auf, dass die Produktion in den vergangenen Jahren weltweit kontinuierlich ausgeweitet worden ist. Mit knapp 58 Mio. t wurde zuletzt eine Rekordernte eingefahren. Trotz steigender Verarbeitungszahlen werden sich die Lagerbestände im Vergleich zum Vorjahr auf 6,5 Mio. t fast verdoppelt haben. Innerhalb der EU-27 ist die Versorgungslage ebenfalls durch- aus komfortabel. Derzeit geht man davon aus, dass sich der Überhang auf 1,65 Mio. t belaufen wird. Ausschlaggebend für die gute Versorgungsbilanz sind die kontinuierlich ausgeweitete Anbaufläche, Spitzenerträge in der Ernte 2008 und hohe Rapsimporte. Dieser Vorratsaufbau und eine weltweite Produktion, die 2009 mit 55,5 Mio. t nur leicht rückläufig ist, trüben die Hoffnung auf weiter steigende Rapspreise.

Wichtig für die EU und insbesondere Deutschland wird sein, wie sich die Produktion von Biodiesel in den kommenden Monaten entwickelt. Eine gestiegene Steuerlast, der Preisverfall des Rohöls und somit der Dieselpreise, brachten die Produktion zum Jahreswechsel fast völlig zum Erliegen. Beim Preis konnte Biodiesel nicht mehr mit konventionellem Kraftstoff mithalten. Lediglich über die Beimischungsquoten konnte Biodiesel vermarktet werden. Derzeit besteht ein größerer Überhang an Rapsöl, die Lagerkapazitäten sind teilweise ausgeschöpft und die Produktion der Ölmühlen ist gedrosselt. Dies könnte sich im zweiten Halbjahr 2009 durchaus wieder ändern. Die Rapspreise stiegen im Vergleich zum Rohöl nur moderat an, so dass Biodiesel als alternativer Kraftstoff wieder interessant werden könnte. Ob der Rohölmarkt jedoch das vergleichsweise hohe Niveau angesichts der weltweit schlechten Konjunkturlage mittelfristig auch halten kann, bleibt fraglich. Somit steht vor der Entwicklung des für den deutschen Rapsmarkt wichtigen Biodieselsektors noch ein großes Fragezeichen.

Ölsaatenkomplex nicht aus den Augen verlieren

Gerade beim Raps darf man den weltweiten Ölsaatenkomplex aber nie aus den Augen verlieren. Die Rapssaat besitzt mit 14 Prozent einen nur geringen Anteil an der globalen Ölsaatenproduktion. Wegen der hohen Substituierbarkeit der einzelnen Ölsaaten und ihrer Produkte hängen die Rapsnotierungen klar am Tropf der Entwicklung des Weltmarktes. Die entscheidenden Impulse kommen aus dem Sojakomplex. Über 50 Prozent der weltweiten Ölsaatenproduktion entfallen auf die Sojabohne, was ihr eine internationale Führungsrolle zukommen lässt. Seit März dieses Jahres konnte sich dieser Markt von der schwachen Entwicklung der Getreidepreise abkoppeln und tendierte klar positiv. Ausschlaggebend war eine durch Trockenheit verursachte Missernte in Südamerika sowie weltweit niedrige Anfangsbestände. Wegen der Dürre fiel die Ernte in Südamerika rund 15 Mio. t kleiner aus als noch zu Beginn der Saison 2008 / 09 angenommen. Dies wiegt umso schwerer, wenn man bedenkt, dass der Exportmarkt von den USA, Brasilien und Argentinien dominiert wird. Daher brachte dieses einschneidende Ereignis die Sojabilanzen ins Wanken.

Die internationale Nachfrage konzentriert sich beim Soja mittlerweile fast nur noch auf Brasilien und die USA. Dies führte dazu, dass die USA ihr Exportziel von 34 Mio. t bereits drei Monate vor Ende des Wirtschaftsjahres erfüllt haben und der Markt quasi leergefegt ist. Das Resultat sind deutlich ansteigende Preise für Soja und dessen Produkte. Insbesondere die Preise für Sojaschrot erreichten im Juni 2009 historische Höchststände. Diese Zusammenhänge eröffnen neue Chancen für den Rapsmarkt: Die Versorgungslücke muss geschlossen werden, was international zu einer höheren Nachfrage an Raps und Rapsöl führt. Auch in der EU ist die Versorgung mit Soja angespannt, so dass für die Verarbeiter Raps zunehmend an Attraktivität gewinnt.

USA hat ihre Sojaflächen ausgeweitet

Diese positive Entwicklung des Sojamarktes könnte aber nur eine begrenzte Lebensdauer haben. In den USA haben widrige Witterungsbedingungen bei der Mais- und Sommerweizensaat und der Preisanstieg der Sojabohne viele Farmer dazu veranlasst, die Sojaflächen auszuweiten. Die Sojaproduktion könnte dann von zuletzt 80 auf knapp 87 Mio. t gesteigert werden. Beachtet man zusätzlich, dass sich die Ernten in Südamerika wieder normalisieren werden, könnte dies als mittelfristig bärischer Faktor* interpretiert werden. Die inverse Terminstruktur (die vorderen Termine werden höher bewertet als die hinteren) an den US-Terminbörsen für Sojabohnen sind ein Indiz dafür. Sollte sich dies bewahrheiten, könnte vor der Sojaernte, die in den USA im September beginnt, ein Preisdruck entstehen, von dem auch der Rapsmarkt nicht unverschont bleiben wird.

Liquiditäts- und Risikomanagement

Bedenkt man, dass die Vollkosten der Rapsproduktion bei rund 260 € / t liegen, sollte angesichts dieser Faktoren zumindest eine Teilvermarktung der neuen Ernte bei Preisen, die deutlich über 300 € / t liegen, durchaus in Betracht gezogen werden. Auch wenn die Preise zwischenzeitlich wieder in Richtung der 330 € / t marschieren können, sollten bei der Vermarktung Aspekte wie Liquiditäts- und Risikomanagement im Vordergrund stehen. Festzuhalten bleibt, dass gerade am Rapsmarkt der Blick über den Tellerrand der nationalen Märkte sehr wichtig ist um das derzeitige Preisgefüge zu verstehen und beurteilen zu können.

Welt-Sojabilanz könnte sich im Herbst entspannen

Nach verregnetem Start geht die Sojaaussaat in den USA inzwischen zügig voran, was für Preisdruck an den internationalen Ölsaatenmärkten sorgt. Bis Mitte Juni waren im Mittleren Westen 87 Prozent der Bohnen gedrillt. Nach wochenlangen Niederschlägen hat sich im US-Sojagürtel warmes und trockenes Wetter eingestellt, so dass die verbleibenden Flächen jetzt zügig gedrillt werden dürften. Die jüngste Bonitierung hat ergeben, dass sich zwei Drittel der schon aufgelaufenen Pflanzen in einem guten oder sogar ausgezeichneten Zustand befinden. Damit steigt die Wahrscheinlichkeit, dass die US-Farmer im Herbst eine große Sojaernte einfahren. In seiner neuesten Ernte- und Bilanzschätzung taxiert das amerikanische Landwirtschaftsministerium das diesjährige US-Sojaaufkommen auf 87 Mio. t, womit das Vorjahresniveau um fast 7 Mio. t überschritten würde. Sobald im September die ersten Bohnen aus der neuen Ernte am Markt sind, dürfte sich die derzeit weltweit enge Versorgungsbilanz entspannen.

Jahrhundertdürre in Argentinien

Auch in Südamerika sind prompte Sojabohnen derzeit knapp und damit teuer. Nach der Jahrhundertdürre in Argentinien hat das US Agrarressort seine Schätzung für die in den vergangenen Monaten eingefahrene Ernte jetzt erneut nach unten angepasst, und zwar um 2 Mio. t auf 32 Mio. t; im Jahr 2008 waren noch 46,2 Mio. t Sojabohnen in dem südamerikanischen Land gedroschen worden. Damit stehen nur 5,4 Mio. t Sojabohnen für den Export bereit. In die dadurch am Weltmarkt gerissene Lücke sind amerikanische Exporteure gesprungen, die 2008 / 09 die Rekordmenge von 34 Mio. t Sojabohnen ins Ausland verkaufen werden, was letztlich der Grund für die schmelzenden US-Bestände ist.

Wichtigste Käufer am Weltmarkt sind die Chinesen, die gerade ihre strategischen Reserven auffüllen. China hat den Sojamarkt in den vergangenen Wochen regelrecht leergesaugt, weshalb das amerikanische Landwirtschaftsministerium seine Schätzung für die chinesischen Importe gegenüber Mai um 1,3 Mio. t auf 38,8 Mio. t nach oben gesetzt hat. Allerdings mehren sich die Signale, dass Peking die Vorräte nicht zu jedem Preis auffüllen wird. Zuletzt wurden größere Aufträge bei amerikanischen Exporteuren storniert, was mit negativen Margen der chinesischen Ölmühlen begründet wurde.

Niederschlagsarmes Frühjahr im Osten

Das US-Agrarressort hat auf das niederschlagsarme Frühjahr in Osteuropa reagiert und seine Prognose für die Rapsernte in der EU von 19,0 Mio. t auf 18,5 Mio. t revidiert. Der trockene April dürfte vor allem in Polen sowie im Nordosten Deutschlands Ertrag gekostet haben. Auf Weltebene sollen in der Saison 2009/10 etwa 55,5 Mio. t Rapssaaten geerntet werden. Dem soll ein Verbrauch von 57,5 Mio. t gegenüber stehen. In der laufenden Saison ist der Importbedarf der 27 EU-Partnerländer offenbar größer als gedacht. Das US-Agrarressort korrigierte seine bisherige Prognose um 300 000 t auf 3,1 Mio. t nach oben und begründete diesen Schritt mit anhaltend hohen Rapslieferungen der Australier. Der Kursrutsch beim Soja ist auch bei den an der Pariser Matif gehandelten Rapssaaten nicht spurlos vorübergegangen. In der ersten Junihälfte hat der November-Raps 20 € / t an Wert verloren und hat sich zuletzt nur mit Mühe über der Marke von 300 € / t gehalten.